Em tempos de crise, é importante ficar atento a sinais a respeito do que se espera do país no futuro. Um sinal particularmente importante é a percepção do risco do país por parte dos investidores. Existem instituições que tentam medir o risco de cada país e fazer uma classificação de risco. Embora importantes, essas avaliações não são a única maneira de avaliar o risco de um país. Existem instrumentos de mercado que sinalizam o quanto é seguro investir em títulos de um país, um deles é o Credit Default Swap (CDS). O CDS é um contrato que remunera o portador em caso de inadimplência das unidades de interesse, que podem ser empresas ou países. Como é uma espécie de seguro contra calote, o CDS está relacionado à probabilidade de inadimplência; dito de outra forma: quanto maior o CDS, maior a chance de calote.

A boa notícia é que ocorreu uma queda significativa no CDS do Brasil. Segundo o Infomoney, o CDS voltou a ser negociado a níveis de 2014, antes de o Brasil perder o grau de investimento (link aqui). A queda continua e até o presidente Bolsonaro resolveu comemorar a notícia no Twitter (link aqui). Como já sabemos, se algo está no Twitter presidencial, então é importante. Resolvi buscar os dados de CDS para comparar o desempenho do CDS do Brasil com o de outros países. A busca foi mais trabalhosa do que eu imaginava. Como não encontrei séries longas para vários países com acesso livre, tive de me contentar com os dados da página “World Government Bonds” (link aqui), com informações sobre CDS de cinco anos para vários países.

Leia também: Liberdade versus coerção

Na página, estão disponíveis dados para quarenta e cinco países com CDS (5 anos), variação no último mês, variação nos últimos seis meses, probabilidade de inadimplência e nota de risco segundo a S&P. Retirei da amostra a Venezuela. O CDS de lá está 72.150,2 contra 871,72 da Argentina, que é o segundo mais alto; também foram excluídos Catar e Bahrein por falta de dados referentes a 23/07/2019.

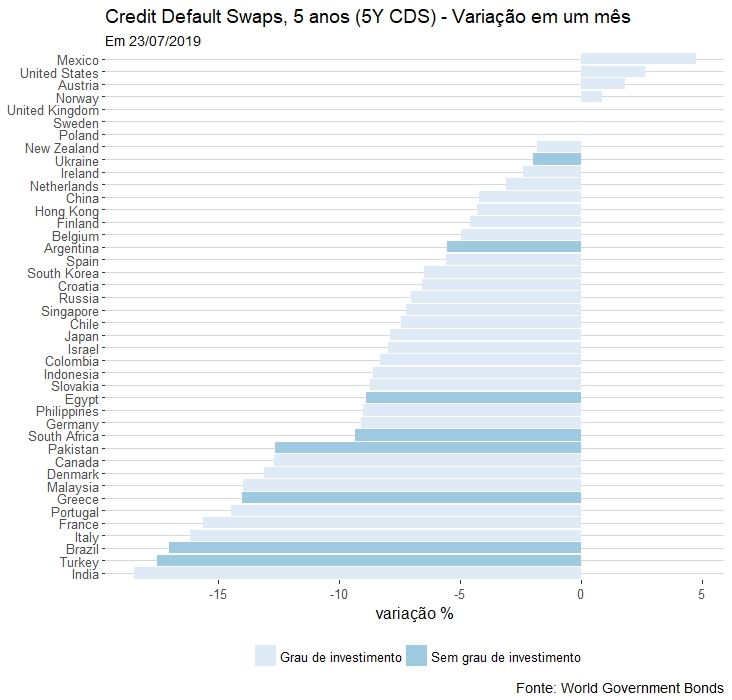

Comecemos pela variação em um mês. Aqui temos a boa notícia: embora o padrão geral tenha sido de queda, a redução na CDS brasileira ficou bem abaixo da média de 7% observada para os países da amostra. Apenas Índia com queda de 18,51% e Turquia com queda de 17,52% tiveram queda maior que a do Brasil, que foi de 17,03%. A figura abaixo mostra a variação no CDS (5 anos).

Leia também: CPMF é imposto de governo preguiçoso e autoritário

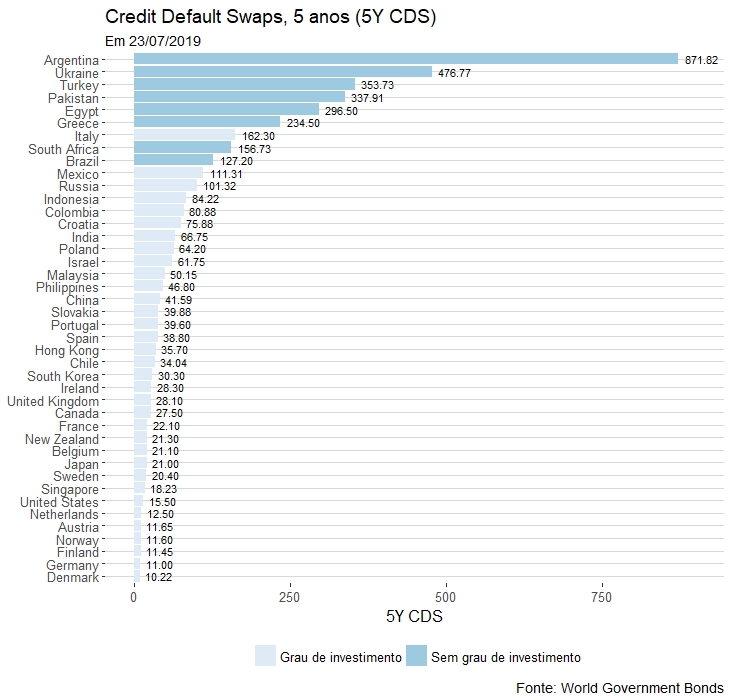

Considerando o CDS propriamente dito, nossa posição não é boa, mas também não é de todo ruim. A figura abaixo mostra que entre os países sem grau de investimento, somos o que tem menor CDS. De fato estamos abaixo da Itália, que tem grau de investimento. Se a tendência de queda continuar, em breve será possível voltar a sonhar com a volta do grau de investimento, o que pode ajudar muito no financiamento do investimento necessário para a recuperação da economia.

Considerando o CDS propriamente dito, nossa posição não é boa, mas também não é de todo ruim. A figura abaixo mostra que entre os países sem grau de investimento, somos o que tem menor CDS. De fato estamos abaixo da Itália, que tem grau de investimento. Se a tendência de queda continuar, em breve será possível voltar a sonhar com a volta do grau de investimento, o que pode ajudar muito no financiamento do investimento necessário para a recuperação da economia.

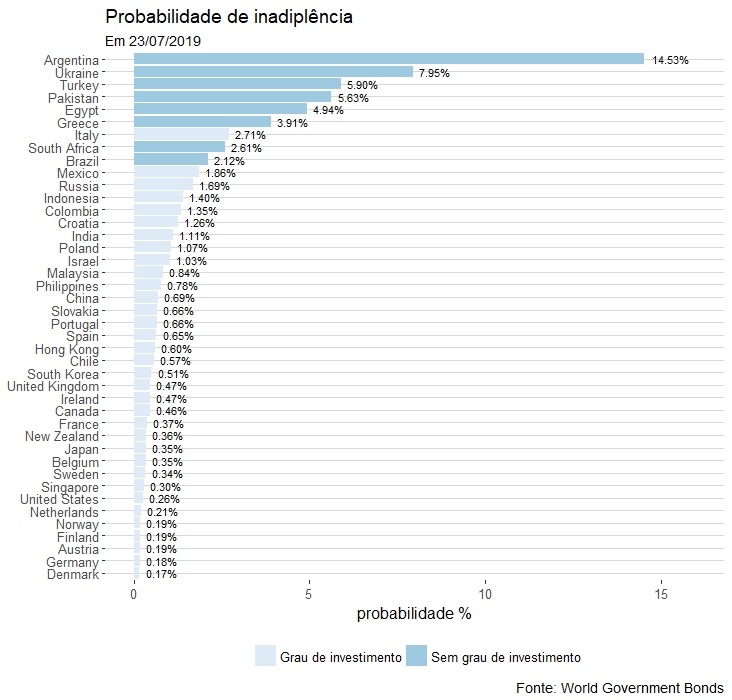

Como falei acima, o CDS está relacionado com a probabilidade de inadimplência. A figura abaixo mostra essas probabilidades. Note que é praticamente uma repetição da figura anterior, porém com probabilidades no lugar do CDS. Aqui fica bem claro que, dentre os países sem grau de investimento, somos o que tem menor probabilidade de dar um calote e que nossa probabilidade de calote é menor do que a da Itália, porém é bem maior do que a do México.

Como falei acima, o CDS está relacionado com a probabilidade de inadimplência. A figura abaixo mostra essas probabilidades. Note que é praticamente uma repetição da figura anterior, porém com probabilidades no lugar do CDS. Aqui fica bem claro que, dentre os países sem grau de investimento, somos o que tem menor probabilidade de dar um calote e que nossa probabilidade de calote é menor do que a da Itália, porém é bem maior do que a do México.

Leia também: Há vida inteligente fora do marxismo?

A comparação com outros países mostra que estamos recuperando a confiança do mercado, porém ainda precisamos ganhar mais credibilidade para voltarmos ao grau de investimento e conseguirmos acesso a capitais que buscam segurança. O que precisa ser feito não é segredo: reforma da Previdência, manutenção do teto de gastos e do controle da inflação e trabalhar em novas rodadas de reforma que permitam um crescimento saudável, mesmo que lento.

A comparação com outros países mostra que estamos recuperando a confiança do mercado, porém ainda precisamos ganhar mais credibilidade para voltarmos ao grau de investimento e conseguirmos acesso a capitais que buscam segurança. O que precisa ser feito não é segredo: reforma da Previdência, manutenção do teto de gastos e do controle da inflação e trabalhar em novas rodadas de reforma que permitam um crescimento saudável, mesmo que lento.

Roberto Ellery

Roberto Ellery, professor de Economia da Universidade de Brasília (UnB), participa de debate sobre as formas de alterar o atual quadro de baixa taxa de investimento agregado no país e os efeitos em longo prazo das políticas de investimento.

Instituto Liberal

Nenhum comentário:

Postar um comentário